استراتژی معاملاتی با جریان سفارش یا Order Flow

استراتژی معاملاتی با جریان سفارش یا Order Flow

استراتژی معاملاتی با جریان سفارش یا Order Flow، شما را با ذهنیت یک معاملهگر حرفهای آشنا میکند. اگر به دنبال یادگیری یکی از قدیمیترین تکنیکهای معاملاتی هستید که مخصوص معاملهگران روزانه است، به جای درستی آمدهاید! این مقاله به شما میآموزد که چگونه با استفاده از استراتژی معاملاتی جریان سفارش، از موقعیت های عدم تعادل بازار سود ببرید.

جهت کسب اطلاعات بیشتر در حوزه فارکس و بازارهای مالی به آکادمی محمد کریمی بپیوندید…

بزرگترین کمپین آموزشی بازارهای مالی با محمد کریمی

در این مقاله میخوانید…

استراتژی معاملاتی جریان سفارش، کلید مقدسِ بازار نیست اما بسیاری از معاملهگران حرفهای که در شرکتهای معاملاتی حرفه ای یا صندوقهای تأمینی بزرگ کار میکنند، به آن اطمینان دارند. معامله با استفاده از Order Flow به شما کمک میکند تا درک بهتری از پشت پرده نمودارهای قیمتی داشته باشید.

همانطور که می دانید قیمت زمانی حرکت میکند که تعادلی بین عرضه و تقاضا وجود نداشته باشد. به عنوان یک معاملهگر، وظیفه شما شناسایی این عدم تعادلها است.

در طول این مقاله آموزشی، به شما خواهیم آموخت که:

- استراتژی معاملاتی جریان سفارش چیست؟ اصول اولیه را توضیح خواهیم داد و ابزارهای لازم برای تجزیه و تحلیل مؤثر جریان سفارش را معرفی خواهیم کرد.

- شناسایی عدم تعادل بازار: یاد بگیرید که چگونه نوسانات قیمت را بین قیمتهای پیشنهادی خرید و فروش تشخیص دهید تا از احساسات پنهان بازار سر در بیاورید.

Flow در استراتژی معاملاتی با جریان سفارش یا Order Flow چیست؟

معامله بر اساس جریان سفارش، نوعی تحلیل است که با بررسی جهت و حجم سفارشات خرید و فروش و تأثیر آنها بر قیمت سعی در پیشبینی حرکتهای آتی قیمت دارد. به عبارت دیگر، تحلیل جریان سفارش به شما این امکان را میدهد که ببینید دیگر فعالان بازار چگونه معامله میکنند (خریدار هستند یا فروشنده).

این روش تحلیلی با نامهای دیگری مانند «خواندنِ تابلوی معاملات» یا «تحلیل جریان سفارش» نیز شناخته میشود.

تحلیل جریان سفارش به شما کمک میکند تا جزئیات نهایی حجم خرید و فروش را درک کنید. این تحلیل، نگاهی عمیق به اطلاعات نهفته در هر کندل قیمتی می اندازد. درون هر کندل قیمتی، اطلاعات زیادی وجود دارد که میتوان با استفاده از جریان سفارش، آنها را تحلیل کرد.

به طور کلی، معاملات جریان سفارش را میتوان نوعی سیستم معاملاتی مبتنی بر حجم در نظر گرفت.

عمق بازار یا The Depth of Market (DOM) به شما نشان میدهد که خریداران و فروشندگان چقدر برای خرید یا فروش در سطوح قیمتی مختلف تمایل دارند. به عبارت دیگر، DOM میزان عرضه و تقاضا را در هر سطح قیمتی به نمایش میگذارد.

با این حال، سفارشات خرید و فروش یا pending/limit orders تا زمانی که به سفارشات بازار تبدیل نشده و اجرا نشوند، بر قیمت تأثیری نمیگذارند. سفارشات بازار سفارشاتی هستند که با بهترین قیمت موجود در بازار (خرید یا فروش) به سرعت تکمیل میشوند. زمانی که این سفارشات اجرا میشوند، بر روی نمودار قیمتی یاfootprint chart ثبت میگردند.

در ادامه، به دو مفهوم کلیدی در معاملات جریان سفارش میپردازیم:

- چگونه با جریان سفارش معامله کنیم؟

- چگونه جریان سفارش را بخوانیم؟

چگونه با استفاده از استراتژی معاملاتی جریان سفارش ترید کنیم؟

در تحلیل تکنیکال، ما به دنبال مناطق یا سطوح قیمتی برای ورود به معامله هستیم. اما در تحلیل جریان سفارش، ما به دنبال سرنخهایی برای زمان و قیمت مناسب برای ورود به معامله میگردیم.

استفاده از جریان سفارش در معاملات میتواند اطلاعاتی در مورد موارد زیر به ما بدهد:

• سفارشات خرید و فروش بزرگ: این سفارشات میتوانند محرک اصلی قیمت بازار باشند.

• خرید و فروش با شتاب: این نوع سفارشات نشاندهنده حرکت قیمتی قوی در یک جهت خاص هستند.

• جریان نقدینگی: حجم سفارشات خرید و فروش (کوچک، متوسط یا بزرگ) نشاندهنده میزان نقدینگی موجود در بازار است.

• کاهش قدرت حرکت (Exhaustion): زمانی که جریان سفارش ضعیف میشود، ممکن است نشانهای از تغییر جهت قیمت باشد.

• شکار حد ضرر (Stop Hunting): این امر زمانی اتفاق میافتد که معاملهگران به دنبال فعال شدن حد ضرر سایر معاملهگران هستند تا از نوسانات کوتاهمدت بهرهمند شوند.

• خریداران و فروشندگان گیر افتاده: در برخی شرایط، معاملهگران در موقعیتهای خرید یا فروش نامناسب قرار می گیرند و تمایل به خروج با هر قیمتی دارند.

در ادامه، به معرفی ابزارهای معاملاتی جریان سفارش میپردازیم که به عنوان بخشی از استراتژی ساده معاملات روزانه ما به کار میروند.

ابزارهای مورد استفاده استراتژی معاملاتی با جریان سفارش یا Order Flow

در معاملات جریان سفارش، از ابزارهای مختلفی برای تجزیه و تحلیل اطلاعات استفاده میکنیم. یکی از مهمترین این ابزارها، فوت پرینت چارت (Footprint Chart) است.

توجه: بهترین پلتفرم معاملاتی برای ترسیم فوت پرینت، نرمافزار Sierra Charts است.

نمودار فوت پرینت جزئیات بیشتری از حجم معاملات در هر سطح قیمتی را نسبت به نمودارهای قیمتی استاندارد به نمایش میگذارد. این نمودار به شما کمک میکند تا تمایل خریداران و فروشندگان را در سطوح مختلف قیمتی درک کنید.

همانطور که اشاره شد، فوت پرینت چارت یکی از مهمترین ابزارهای تحلیل جریان سفارش است. این نمودار، اطلاعات بیشتری را نسبت به نمودارهای شمعی (کندلی) استاندارد در اختیار شما قرار میدهد.

نمودار ردِپا (footprint chart) به ما نشان میدهد که خریداران و فروشندگان تا چه حد تهاجمی عمل میکنند. با استفاده از این اطلاعات، میتوانیم موقعیت حجم بالای سفارشات را شناسایی کرده و آن را با روند کلی بازار مقایسه کنیم.

برخلاف limit orders که نشاندهندهی سفارشات بالقوه در صورت رسیدن قیمت به سطح خاصی هستند، فوت پرینت وضعیت فعلی بازار بر اساس معاملات انجامشدهی واقعی را به تصویر میکشد.

جوهرهی معاملات جریان سفارش واکنش به پرایس اکشن بازار است که با حجم معاملات روزانه (Daily Volume) نشان داده میشود.

به طور خلاصه، آنچه در فوت پرینت چارت میبینید، سفارشات بازار (Market Orders) یا همان سفارشات اجرا شده است. با بررسی حجم خرید و فروش در هر سطح قیمتی (Bid Volume وAsk Volume) میتوانیم بفهمیم کدام طرف (خریداران یا فروشندگان) بر بازار تسلط دارند.

در بخش بعدی، نحوه تفسیر نمودار فوت پرینت را در چارچوب استراتژی معاملاتی جریان سفارش مورد بحث قرار خواهیم داد.

استراتژی معاملاتی با جریان سفارش یا Order Flow

پیش از اینکه به جزئیات استفاده از استراتژی معاملاتی Order Flowبپردازیم، نحوه عملکرد فوت پرینت چارت را بررسی میکنیم.

تا به اینجا، احتمالاً برایتان سؤال شده است که چگونه از نمودارهای فوت پرینت استفاده کنید. این نمودارها به شما کمک میکنند تا دیدگاه جامعتری نسبت به بازار پیدا کنید.

نمودارهای فوت پرینت حاوی تمام اطلاعات مربوط به قیمت و جریان سفارش (حجم) هستند. برای هر کندل و سطح قیمتی، فوت پرینت چارت حجم معامله شده در آن قیمت خاص را نمایش میدهد.

حال به بررسی برخی مفاهیم کلیدی برای معامله با استفاده از نمودارهای فوت پرینت میپردازیم:

دادههای موجود در نمودار فوت پرینت:

• ردیفهای نمودار: هر ردیف در نمودار foot print نشاندهندهی یک سطح قیمتی خاص است.

• حجم خرید و فروش :(Bid-Ask Volume) این اعداد درون هر سلول نمایش داده میشوند و نشاندهندهی حجم کل سفارشات خرید (سبز) و فروش (قرمز) در آن سطح قیمتی خاص هستند.

• جریان سفارش :(Order Flow) اعداد سبز نشاندهندهی خریدهای تهاجمی و اعداد قرمز نشاندهندهی فروشهای تهاجمی هستند.

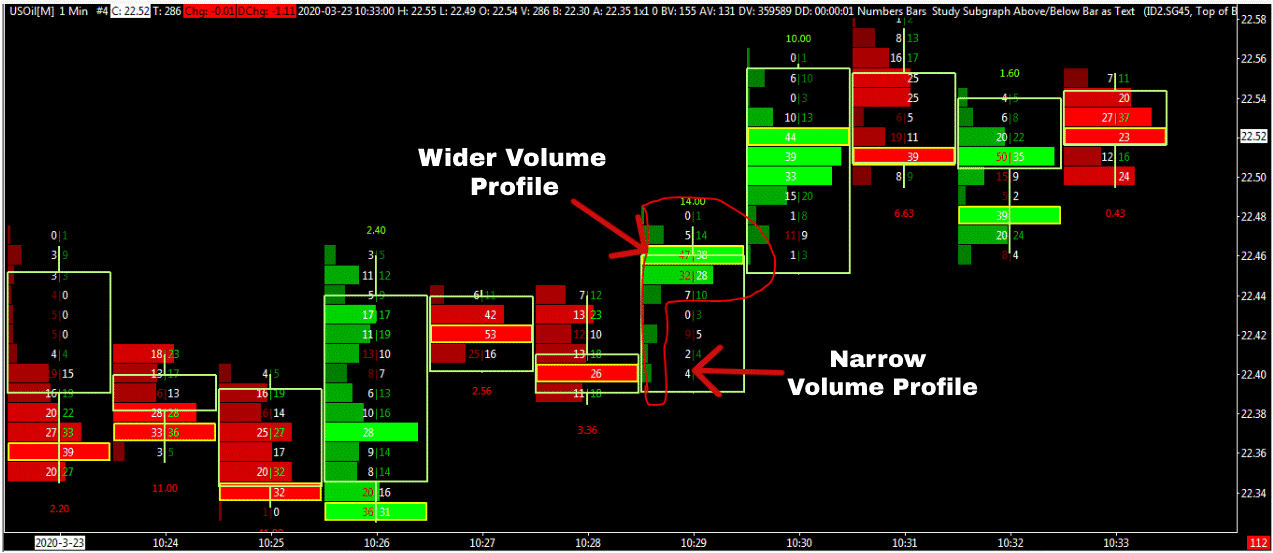

نمونهی یک فوت پرینت چارت:

آموزش استراتژی معاملاتی با جریان سفارش یا Order Flow و چارت فوت پرینت

توجه داشته باشید که در هر ردیف از نمودار ردپا، سطح قیمتی که بیشترین حجم معامله را داشته است، به عنوان نقطه کنترل (POC – Point Of Control)شناخته میشود.

-

اجزای اصلی نمودار فوت پرینت

• سمت چپ: نمایشگر قیمتهای پیشنهادی خرید (Bid)

• سمت راست: نمایشگر قیمتهای پیشنهادی فروش (Ask)

با بررسی توزیع حجم خرید و فروش در دو طرف نمودار فوت پرینت، میتوانید رابطهی بین خریداران و فروشندگان را درک کنید.

• حجم خرید بالا: نشاندهندهی تمایل بالای خریداران برای خرید در یک سطح قیمتی خاص است. (برای ورود سریع به معامله با قیمت موجود)

• حجم فروش بالا: نشاندهندهی تمایل بالای فروشندگان برای فروش در یک سطح قیمتی خاص است. (برای خروج سریع از معامله با قیمت موجود)

فرض کنید شما یک فروشندهی تهاجمی (aggressive seller) هستید و میخواهید وارد بازار شوید. برای انجام این کار، باید سفارش خرید موجود (Bid) را برآورده کنید (سفارش بازار را ثبت کنید). در مقابل، اگر یک خریدار تهاجمی (aggressive buyer) هستید و نمیخواهید منتظر تکمیل شدن Limit Order خود باشید، میتوانید با ثبت یک سفارش بازار، قیمت پیشنهادی فروش (Ask) را افزایش دهید. کل این فرآیند در نمودار فوت پرینت منعکس میشود.

در نمودار زیر، به نحوهی مقایسهی رابطهی بین قیمتهای پیشنهادی خرید و فروش (Bid وAsk) با استفاده از فوت پرینت چرات پرداخته شده است.

آموزش استراتژی جریان سفارش و بررسی رابطه بین قیمت های عرضه و تقاضا

همانطور که اشاره شد، رنگبندی در نمودار ردپا نشاندهندهی میزان تهاجمی بودن خریداران و فروشندگان است:

• رنگ سبز: نشاندهندهی خریدهای تهاجمی است. زمانی که تعداد خریداران نسبت به فروشندگان بیشتر باشد، اعداد حجم خرید در نمودار ردپا به رنگ سبز در میآیند.

• رنگ قرمز: نشاندهندهی فروشهای تهاجمی است. زمانی که تعداد فروشندگان نسبت به خریداران بیشتر باشد، اعداد حجم فروش در نمودار ردپا به رنگ قرمز در میآیند.

توجه داشته باشید که میزان حساسیت برای تشخیص تهاجمی بودن قابل تنظیم است. شما میتوانید این تنظیمات را در نرمافزار Sierra Charts اعمال کنید. برای ویرایش سطح تهاجمی به بخش تنظیمات اندیکاتورStudy Settings برای Number Bars رفته و سپس مقدارColumn 1 Percent Compare Thresholds را تغییر دهید (تصویر زیر را ببینید).

آموزش استراتژی معاملاتی با جریان سفارش یا Order Flow و تنظیمات

با مشاهدهی ردیفهای متوالی که در آنها یک طرف (خرید یا فروش) تهاجمیتر عمل میکند، میتوان عدم تعادل در سفارشات را تشخیص داد.

• ردیفهای سبز متوالی: نشاندهندهی تهاجمی شدن خریداران است.

• ردیفهای قرمز متوالی: نشاندهندهی تهاجمی شدن فروشندگان است.

این الگوها بسته به موقعیتشان در نمودار فوت پرینت میتوانند به عنوان سیگنالهای بالقوه برای ورود به معامله عمل کنند.

مثال: اگر در قسمت پایین محدودهی قیمتی، شاهد ردیفهای متوالی با حجم خرید بالا (رنگ سبز) باشیم، این میتواند نشاندهندهی یک سطح حمایتی بالقوه باشد. به عبارت دیگر، خریداران با تهاجم بیشتری در این سطح حاضر به خرید هستند و این میتواند از کاهش بیشتر قیمت جلوگیری کند.

آموزش استراتژی جریان سفارش و بررسی حجم سفارشات

همانطور که اشاره شد، ردیفهای متوالی با حجم خرید بالا در قسمت پایین نمودار میتواند نشاندهندهی سطح حمایتی بالقوه باشد. اما مشاهدهی ردیفهای متوالی با حجم خرید بالا در بالای محدودهی قیمتی میتواند سناریوی متفاوتی را رقم بزند.

• ردیفهای سبز متوالی در بالای نمودار: این الگو میتواند نشانهی خریداران گیر افتاده (Trapped Longs) باشد. خریداران با انگیزه در قیمتهای پایینتر اقدام به خرید کردهاند و حالا که قیمت بالا رفته است، خروج از موقعیت برایشان دشوار شده است. در چنین شرایطی، ممکن است شاهد تضعیف خرید و بالقوه، تغییر جهت قیمت باشیم.

توجه: این موضوع در مورد ردیفهای متوالی با حجم فروش بالا در پایین نمودار و فروشندگان گیر افتاده (Trapped Shorts) نیز صادق است.

در بخش بعدی، به نحوهی استفاده از این اطلاعات برای ورود به معامله با استفاده از الگوهای نموداری در استراتژی جریان سفارش خواهیم پرداخت.

استراتژی معاملاتی جریان سفارش و الگوهای ردپا

تا به اینجا با مفاهیم کلیدی تحلیل جریان سفارش از طریق فوت پرینت چارت آشنا شدیم. در ادامه، به بررسی الگوهای نموداری که میتوانند در تصمیمگیری برای ورود به معامله با استفاده از این استراتژی کاربرد داشته باشند، میپردازیم.

علاوه بر نمایش سفارشات به صورت تکی، نمودار فوت پرینت میتواند حجم کل سفارشات خرید و فروش را در هر سطح قیمتی به صورت بصری نمایش دهد. این نمایش بصری با عنوان پروفایل حجم افقی (Horizontal Volume Profile) شناخته میشود.

پروفایل حجم افقی به صورت مستطیلهایی با طولهای مختلف در کنار نمودار فوت پرینت ترسیم میگردد. هر مستطیل، نشاندهندهی حجم کل معاملات انجام شده در یک سطح قیمتی خاص است. طول مستطیل نشاندهندهی میزان این حجم است؛ هرچه مستطیل بلندتر باشد، حجم معاملات در آن سطح قیمتی بیشتر بوده است.

آموزش استراتژی جریان سفارش و پروفایل حجم افقی

همانطور که اشاره شد، نمودار فوت پرینت به همراه پروفایل حجم افقی، تصویری سه بُعدی از موقعیت خریداران و فروشندگان در بازار را به شما ارائه میدهد. با استفاده از این ابزار، میتوانید ببینید که چه کسی در بازار کنترل قیمت را در دست دارد (خریداران یا فروشندگان) و فعالیت آنها را در پشت نمودارهای کندلی (به عنوان مثال، نمودارهای کندلی ارزهای دیجیتال) ردیابی کنید.

حال به بررسی برخی از الگوهای مهم در معاملات جریان سفارش با استفاده از نمودار ردپا میپردازیم. اولین الگویی که معرفی میکنیم، الگوی P است.

الگوی P در جریان سفارش

این الگو با حجم معاملات کم در نیمهی پایین کندل (نشاندهندهی خریداران ضعیف) و حجم معاملات زیاد در نیمهی بالای کندل (نشاندهندهی فروشندگان قوی) مشخص میشود. به عبارت دیگر، پروفایل حجم افقی در نیمهی پایین نمودار فوت پرینت، بسیار باریکتر از نیمهی بالایی آن است.

در حالت ایدهآل، الگوی P دارای سایه یا شدوهای کوچک (wicks) است و کندل قیمتی صعودی یا بولیش میباشد.

نمودار نمونهی الگوی P در جریان سفارش:

آموزش استراتژی جریان سفارش و الگوی p

حالا که با شکل ظاهری الگوی P آشنا شدیم، بیایید مفهوم آن را در استراتژی معاملاتی جریان سفارش درک کنیم.

وجود یک پروفایل حجم باریک در نیمه پایین و یک پروفایل حجم گسترده در نیمه بالایی کندل استیک، نشان میدهد که فروشندگان در حال نقد کردن موقعیتهای خود هستند (در حال خروج از پوزیشن های خود هستند).

اعتبار الگوی P

• این الگو زمانی معتبرتر است که در روند نزولی بازار شکل بگیرد.

• ظهور الگوی P در روند صعودی یا بازار خنثی (رنج)، کارایی چندانی ندارد.

• برای تائید اعتبار سیگنال الگوی P، بهتر است آن را با سایر ابزارهای تحلیل تکنیکال و همچنین، روند کلی بازار تطابق دهید.

الگوی B در جریان سفارش

دومین الگوی ردپایی که میخواهیم یاد بگیرید، الگوی B است. این الگو، شکل معکوس الگوی P میباشد. الگوی B دارای یک پروفایل حجم باریک در نیمه بالایی و یک پروفایل حجم گستردهتر در نیمه پایینی کندل استیک است. تفسیر این الگوی جریان سفارش این است که خریداران در حال خروج از موقعیتهای خود هستند.

- حجم معاملات کم در نیمهی بالای کندل (نشاندهندهی فروشندگان ضعیف)

- حجم معاملات زیاد در نیمهی پایین کندل (نشاندهندهی خریداران قوی)

- پروفایل حجم افقی در نیمهی بالایی نمودار ردپا، بسیار باریکتر از نیمهی پایینی آن است.

در صورتی که این نوع الگوی فوت پرینتی در روند غالب بازار نزولی (bearish) باشد، بهترین عملکرد را دارد.

نمودار جریان سفارش را در زیر ببینید:

آموزش استراتژی جریان سفارش و الگوی B

همانطور که اشاره شد، هر دو الگوی B و الگوی P الگوهای بازگشتی با استفاده از تحلیل جریان سفارش هستند.

حال، بیایید بررسی کنیم چگونه با استفاده از نمودار فوت پرینت جریان سفارش، عدم تعادل جریان سفارش را معامله کنیم.

عدم تعادل در جریان سفارش و استراتژیهای معاملاتی

عدم تعادل در جریان سفارش یا Order Flow Imbalance زمانی رخ میدهد که تمایل خریداران یا فروشندگان در یک سطح قیمتی خاص نسبت به طرف مقابل برتری دارد. این عدم تعادل اغلب با افزایش قابل توجه حجم در یک طرف فوت پرینت چارت (سبز برای خریداران، قرمز برای فروشندگان) همراه است.

نشانه اصلی عدم تعادل معتبر این است که جهش قابل توجه در حجم معاملات رخ بدهد. بدین معنا که افزایش چشمگیر حجم در یک طرف نمودار فوت پرینت نشان دهندهی عزم جدی خریداران یا فروشندگان در آن سطح قیمتی است. این حجم بالا، بیانگر تمایل قوی برای خرید یا فروش در آن نقطه میباشد.

در واقع می توان گفت که کلید اصلی در عدم تعادل جریان سفارش، مشاهدهی افزایش قابل توجه حجم است.

به عنوان مثال فرض کنید که در فوت پرینت چارت قیمتهای پیشنهادی خرید نشان دهنده عدد ۳۰ و قیمت پیشنهادی فروش عدد ۱۳۰ میباشد. از آنجایی که اختلاف زیادی بین این دو قیمت وجود دارد، می توان گفت که عدم تعادل جریان سفارش اتفاق افتاده است.

نکته ای که باید به آن توجه کنید، این است که اعداد Bid و Ask به صورت مورب در فوت پرینت چارت خوانده می شوند.

قوانین معاملاتی با عدم تعادل جریان سفارش

- معامله در جهت عدم تعادل:

اولین واکنش ما به عدم تعادل، میتواند معامله در جهت آن باشد. این یعنی برای عدم تعادل خرید، به دنبال سطح حمایتی و برای عدم تعادل فروش، به دنبال سطح مقاومتی باشیم.

این استراتژی بر این فرض استوار است که عدم تعادل میتواند باعث ادامهی حرکت قیمت در همان جهت شود. - تکمیل عدم تعادل (Fill Out Of Imbalance):

اگر قیمت بعد از عدم تعادل تمایلی به حرکت در جهت مورد انتظار شما نشان نداد، میتوانید منتظر پُر شدن عدم تعادل بمانید.

تکمیل عدم تعادل زمانی اتفاق میافتد که طرف مقابل (خریداران برای عدم تعادل فروش، فروشندگان برای عدم تعادل خرید) وارد معامله شده و حجم سفارشات در آن سطح قیمتی کاهش یابد و با ورود طرف مقابل، عدم تعادل اولیه برطرف میشود. - شکست عدم تعادل و پتانسیل بازگشت قیمت:

در صورتی که قیمت بتواند با حجم قابل توجهی از سطح قیمتی عدم تعادل عبور کند، این میتواند نشانهای از ضعف در طرفی باشد که عدم تعادل را ایجاد کرده است. در واقع عبور قیمت با حجم بالا از سطح عدم تعادل، میتواند منجر به تغییر جهت قیمت شود (بازگشت روند).

نکات مهم:

• عدم تعادل در جریان سفارش به تنهایی برای ورود به معامله کافی نیست. باید آن را با سایر ابزارهای تحلیل تکنیکال مانند سطوح حمایتی و مقاومتی و همچنین روند کلی بازار، ترکیب کنید.

• تشخیص عدم تعادلهای معتبر و حجم بالای معاملات در آنها، نیازمند تمرین و تجربه است.

نمونه ای از استراتژی معاملاتی جریان سفارش با عدم تعادل را در زیر مشاهده کنید:

آموزش استراتژی جریان سفارش و عدم تعادل

همانطور که اشاره شد، عدم تعادل در جریان سفارش زمانی رخ میدهد که تمایل خریداران یا فروشندگان در یک سطح قیمتی خاص به شدت نسبت به طرف مقابل برتری داشته باشد. با در نظر گرفتن شرایط کلی بازار (Market Context)، میتوان اعتبار سیگنالهای عدم تعادل را افزایش داد و موقعیتهای معاملاتی بهتری را شناسایی کرد.

به عنوان مثال، فرض کنید عدم تعادل خرید را در یک روند صعودی قوی مشاهده میکنیم. این میتواند نشانهی تمایل بالای خریداران برای ورود به بازار در آن سطح قیمتی خاص باشد و احتمال ادامهی روند صعودی را تقویت کند.

فراموش نکنید که حتی با داشتن یک سیگنال معاملاتی معتبر، باز هم زمانبندی ورود به معامله (Entry Timing) اهمیت ویژهای دارد. شما تنها زمانی میتوانید از یک سیگنال معاملاتی بهرهمند شوید که بتوانید در موقعیت مناسب و با قیمت ایدهآل وارد معامله شوید.

نتیجه گیری استراتژی معاملاتی جریان سفارش

معاملات جریان سفارش بر اساس رفتار بازار و حجم معاملات خرید و فروش انجام میگیرد. ابزارهای تحلیل جریان سفارش نه تنها عدم تعادل در خرید و فروش را نشان میدهند، بلکه زمان اجرای سفارشات را نیز به ما نمایش میدهند.

استراتژی معاملاتی جریان سفارش قدمتی به ابتدای قرن بیستم دارد و کارایی خود را در طول زمان به اثبات رسانده است. با اینکه بازیگران حرفهای بازار یا اسمارت مانی ها همواره سعی میکنند ردپای خود را پنهان کنند، اما تحلیل جریان سفارش این امکان را به ما میدهد تا با ردیابی آنها، از استراتژی معاملاتی آنها بهرهمند شویم.

نکات مهم استراتژی معاملاتی

• معاملات با جریان سفارش یک مهارت است که نیازمند تمرین و تجربه است.

• ترکیب تحلیل جریان سفارش با سایر ابزارهای تحلیل تکنیکال میتواند به نتایج بهتری منجر شود.

• مدیریت ریسک مناسب، یک اصل اساسی در تمامی استراتژیهای معاملاتی است، معاملات با جریان سفارش نیز از این قاعده مستثنا نیست.

امیدواریم این مقاله به شما در درک مفاهیم اولیهی معاملات با جریان سفارش کمک کرده باشد. فراموش نکنید که قبل از ورود به معاملات واقعی، با استفاده از یک حساب دمو، استراتژی خود را تمرین و تست کنید.

دیدگاهتان را بنویسید